こんにちは、りょーけんです。

- 高配当株

- 株主優待

- インデックス投資

で資産運用をやっています。

日頃から株式相場と向き合っていないと

いざ投資をするときに迷ってしまう為、1週間の相場状況を確認していこうと思います。

いざ株を買うときには、

毎日の相場状況を知ることが必要ですね

日本株の株価推移

日本株について、

- 株価指数の推移

- その他指数の推移

- 高配当株の推移

以上の順で考察していきます。

株価指数の推移6月10日時点の株価(カッコ内は「週間」の数値)

- 日経平均株価:27,855.82(+0.63%)

- TOPIX:1,943.56(+0.80%)

- マザーズ指数:687.62(+2.28%)

日本株は、アメリカの消費者物価指数の

見極めムードであまり動きがなかったですね。

年初来からの株価推移はどうなんでしょうか?

日経平均株価は年初来では-5.04%

昨年9月14日につけた30,795.78円からは、-9.6%となっています。

6月10日のアメリカの消費者物価指数が予想8.3%を上回る

8.6%でした。

これを受けてダウ平均が大幅に下落したので

週明けから日経平均も大幅に下落しそうです。

アメリカの消費者物価指数が予想を

上回りましたね。

6月15日(水)のFOMCが

どうなることやらですね。

その他指数の推移

日経平均株価PERとPBR

日経平均株価PER:13.35倍

日経平均株価のPERは、14~16倍が適正水準とされています。

PERとは株価が1株当たりの純利益(EPS)の何倍まで買われているかを見る投資尺度です。

PERの数値は、低いほうが株価は割安と判断されます。

PER=株価/1株当たりの純利益(EPS)

適正水準に近付きつつありますね。

ということは、積極的に高配当株を買っていこうという感じではないですね。

日経平均株価PBR:1.20倍

日経平均株価のPBRは、1.0倍を割るとかなりの割安感になります。

PBR1.1を切れば「少し買っていこうかな」

PBR1.0を切れば、「買っていこう」

PBR0.9を切れば、「積極的に買っていこう」

こんなスタンスです。

PBRとは株価が1株当たり純資産(BPS)の何倍まで買われているかを見る投資尺度です。

PBRの数値は、低い方が割安と判断されます。

PBR=株価/1株当たりの純資産(BPS)

PBR1.0倍の日経平均株価は、23,186円となります。

6月10日時点の日経平均株価が27,855.82円なので、今の株価より

16.8%くらい下落しないと割安の水準になりません。

ちなみに、リーマンショックや新型コロナウイルスの暴落時でも

PBR0.8倍の水準を割ることは、ありませんでした。

PBR0.8倍の日経平均株価は18,548円となります。

暴落の底辺を知っておくことで、

いざ暴落が起こったときに投資しても良いかの

判断材料になります。

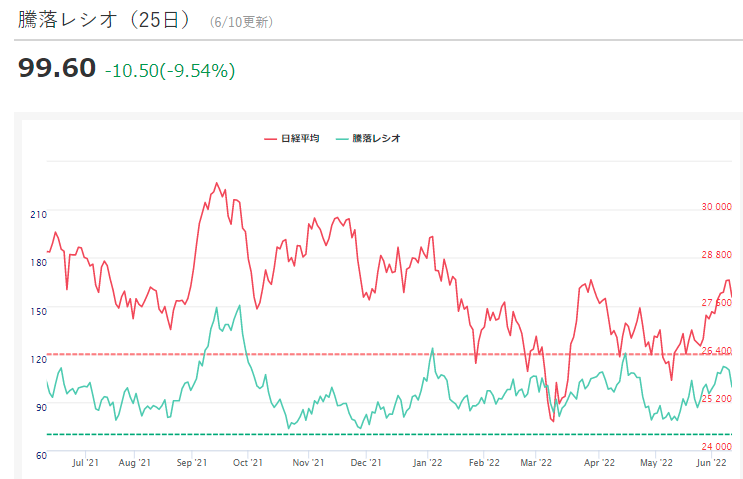

騰落レシオの推移

6月10日時点での騰落レシオ(25日)は、99.60

出典:投資の森

騰落レシオとは、市場の値上がり銘柄数と値下がり銘柄数の比率から、市場の過熱感を見る指標で、いわゆる買われすぎ、売られすぎを見るためのテクニカル指標です。騰落レシオは100%が中立の状態で、100%を超えると値上がり銘柄のほうが多い状態を意味し、120%以上になると過熱気味、逆に、70%以下は底値ゾーンといわれるのが一般的です。

少し過熱感がありますね。

しばらく様子見ですね。

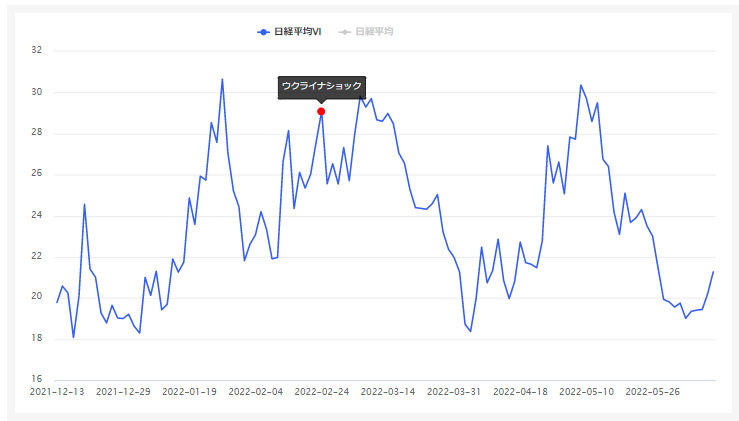

日経VIの推移

6月10日時点での日経VIは、21.27

出典:投資の森

日経VIとは、投資家の日経平均株価の相場に対する心理を示す指数です。

VIは通常20程度で推移します。

その数値が20を超えてくると先行きに不安が高まっている状態でリスクオフの状態となりやすくなります。

30程度まで上昇すると、相場が底となりやすい水準となります。

相場の不透明感は、払しょくされましたね。

日経VIが30くらいの時が、高配当株の

買い時でしたね。

為替ドル円の推移

米ドル/円 134.42円

さらに円安方向へ振れました。為替の予想は難しいですね。

アメリカの消費者物価指数が予想より高い数値だったため

さらなる利上げが予想されますね。

日銀・政府とともに対応するにもカードがないので

どうしようもない感じですね。

円安のメリット・デメリット

デメリット

- 輸入コストが高くなり、輸入企業の業績が落ち込みやすい

- 海外旅行が不利になる

- 外貨建て資産が値上がりして買いづらくなる

3ヵ月前までは115円くらいだったのに、急激な円安は

企業も対策を立てづらいから大変そう・・・

今は、調整段階ですが、まだまだ円安の流れですね。

アメリカの物価次第ですね。

高配当株

配当利回り3.75%以上の企業数

全部で603社(前回より-38社)(6月10日時点)

東証プライム :395社(前回より-27社)

東証スタンダード:205社(前回より-11社)

東証グロース :3社(前回より0社)

米国株の株価推移

- 株価指数の推移

- 高配当ETFの推移

以上の順で考察していきます。

株価指数の推移

6月10日時点の株価(カッコ内は「週間」の数値)

- ダウ平均 :31,660.04(-4.49%)

- S&P500 :3,900.37(-6.11%)

- ナスダック:11,339.16(-6.94%)

消費者物価指数が予想値を上回った為、

金曜日に大きく下落しましたね。

6月15日のFOMCは

要注目ですね。

年初来からの株価推移はどうでしょう?

消費者物価指数が高止まりしているため、

金利を上げざるを得ない状況です。

株価にはマイナス材料です。

物価がある程度落ち着かないと株価も金利の上昇とともに下落基調です。

高配当ETFの株価推移

私も投資している、高配当ETFの推移を確認していきます。

安定していた高配当ETFも

さすがにつられて下落してしまいました。

来週は、何とか持ちこたえてほしいものです。

年初来からの推移はどうでしょう?

年初来から見れば高配当ETF達は、

まだまだ大健闘していますね。

高配当ETFが、心のオアシスです

まとめ

日本株は、積極的に買っていこうというレベルではないです。

引き続きネオモバ証券で気になる銘柄を1株づつ買う戦略をとっていきます。

米国株も、更なる金利上昇が予想されるため、様子見ムードです。

アメリカの物価上昇と金利がどうなっていくかもう少し

確認していく必要がありますね。

以上です。おわり。

メリット